定量分析の仕方

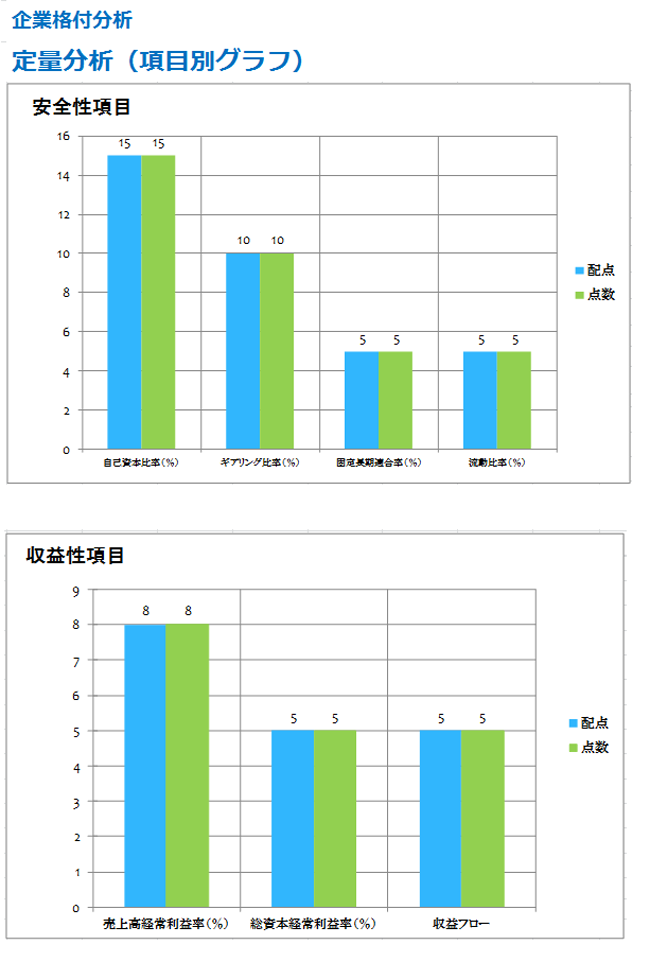

定量分析は決算書による財務分析で、決算書の数字を基に経営分析指標により企業の財務力を評価して点数をつけるものです。銀行が会社を格付けする70%がこの定量分析により評価しています。

金融機関は取引先企業から提出された決算書をコンピュータに入力し、徹底的に分析を行います。金融機関が重点を置いて見るポイントはある程度決まっていますので、金融機関が決算書のどこを見るかが分かれば、金融機関に対する説明準備や今後の計画作りにも役立ちます。

しかし、この説明ができないと「この経営者は自社の決算内容すら分かっていない」とされて、受けられるはずの融資も受けられない可能性が出てきます。

金融機関の見るポイントは、自社の経営改善に不可欠なものですので、金融機関向けのためでなく、「自社の経営改善のため」というスタンスで取組むべきです。

売掛、棚卸資産、貸付金仮払金、固定資産、有価証券などは時価に置き換えて修正貸借対照表を作成することもあります。

↓

真の純資産額が算出されます。もし、純資産額がマイナスとなり、実質債務超過となると融資が非常に厳しくなります。

特に役員に対しての貸付金、仮払金は必ず発生の原因、返済の時期や計画をヒアリングされます。場合によっては実態がない資産とみなされ、純資産から控除されることも多いため、決算書になるべく残さないようにすべきです。

損益計算書では、売上高や営業利益、経常利益の増減はもちろんですが、収益力の弱い企業であれば、売上原価や販売費及び一般管理費も厳しく見られます。

売上、利益の増減の要因をきちんと説明できること。

例えば、景気低迷、個人消費が落ち込んでいるといった外部環境を売上低迷の要因に挙げても全く説得力はありません。

来期の取組計画を数字で説明できることがポイントです。

企業格付けの基準だとマイナス(赤字決算)であれば0点、20年超は1点、15年超~20以下が2点となっています。

償還年数の目処は10年のため、それを超えるようであれば対策が必要です。